美银策略师:第一季度将是未来一段时间里最后一次盈利大超预期

来源:华尔街见闻

本周美股将迎来财报季,摩根大通、高盛、花旗、贝莱德、摩根士丹利、富国银行等华尔街投行将相继发布财报。虽然去年火热的融资活动推动华尔街实现创纪录利润,但今年以来融资活动有所熄火,美国最大的几家投行预计将报告投资银行业务收入出现多年来最大的放缓。

美东时间周一,美国银行量化策略师表示,标普500指数成份股公司今年第一季度业绩超预期的“可能性很高”,但鉴于对未来盈利和利润率的过高预期,这次或将是“一段时间内最后一次大幅超预期”。

美银策略师Savita Subramanian等人预计,基于此前稳健的宏观经济数据、相对积极的领先指标以及企业普遍乐观的基调,第一季度每股收益将超预期4%。但是在第一季度之后,其共识是市场普遍预期过高,将2022年每股收益增长预测下调至6%,同时预计2023年增长6%。

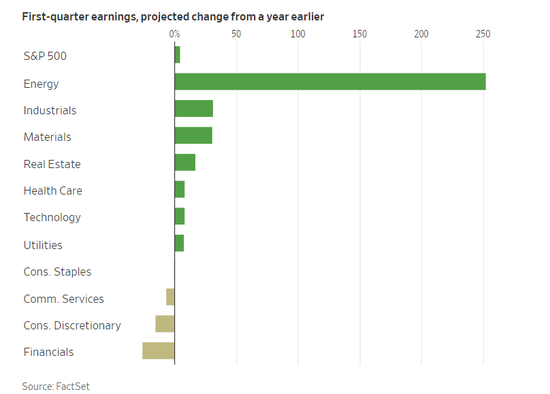

FactSet数据显示,分析师估计标普500指数中的公司第一季度的盈利同比增长4.5%。相比2021年第四季度,该数据则激增了31%。

开年以来,由于奥密克戎变体的激增到俄乌冲突引发的一系列制裁,分析师们此前已经削减了他们对第一季度利润增长的预测。但其也提高了对今年剩余时间的增长预期,预计2022年的盈利将增长9.8%,高于12月31日预测的7.1%的增长。

美银策略师表示,分析师们似乎普遍预计第二季度至第四季度利润率将达到创纪录水平,预计利润将加速增长到2023年,而美银策略师自己认为,由于消费疲软通常会比原油冲击滞后3-4个季度,因此下半年开始或将出现放缓。预计财报季后预期将“重置”,业绩指引趋势和更分散的分析师观点将会提高股票风险溢价。

三月美国通胀创下40年来最快攀升速度之后,美联储鹰派紧缩政策预期更强,3月美联储会议纪要不但强化了联储将一次加息50个基点的预期,而且展现了联储可能多次大幅加息、通过更快缩减资产负债表(缩表)收紧货币的倾向。在此背景下,标普500指数在今年开年以来已经累计下跌超7%,而科技股集中的纳指也累计下跌超14%。

本季度的财报就将反应公司面临成本上升的压力,按照美林和美银私人银行首席信息官市场战略主管Joe Quinlan的观点,其认为一季度的财报将具有“启示意义”:

本季度我们将发现谁能转嫁成本,谁不能,就谁面临这些通胀压力的风险而言,这将是一个具有启示意义的季度。

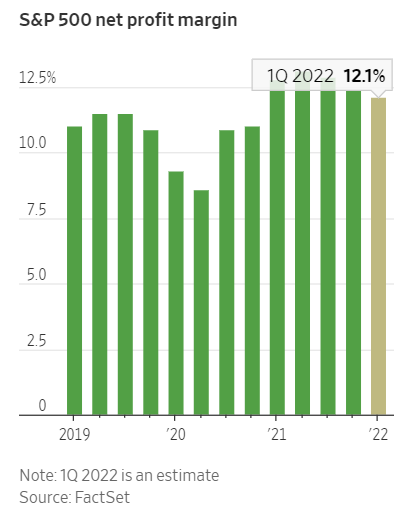

而成本的上升导致许多投资者转而关注公司的利润率。根据FactSet的数据,标普500指数第一季度的净利润率预计为12.1%,高于11.2%的五年平均水平,但低于2021年第二季度的13.1%的记录。

Wipfli Financial Advisors的首席投资官Rafia Hasan表示,

如果利润率大幅下降,我可以看到这是市场参与者更加密切关注的事情,如果那里有负面的惊喜,这可能是对市场的一种风险。

此外,预计的增长在各行业之间的分布并不均匀。能源行业的公司的收益预计将增加三倍以上,而工业和材料集团的收益预计将增加30%以上。相比之下,分析家们预测金融、消费品和通信服务部门的利润将下降。