辽宁振兴银行因5项违规被罚近200万元 回应:和“停办现金业务事件”无关、已基本完成整改

原标题:辽宁振兴银行因5项违规被罚近200万元,回应:和“停办现金业务事件”无关,已基本完成整改

记者 谢奀国 实习记者 丰凤鸣 报道

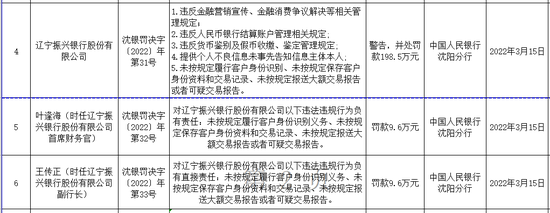

近日,辽宁振兴银行因5项违法行为,被人民银行沈阳分行给予警告并处罚款198.5万元。同时,两名相关责任人均被罚款9.6万元。

罚单显示,辽宁振兴银行其中一项违法行为涉及“违反金融营销宣传、金融消费争议解决等相关管理规定”。这在监管罚单中并不常见。而在今年1月,辽宁振兴银行曾发布公告表示,将于3月1日起,停办柜面和ATM现金业务。这显然与监管整治拒收人民币现金行为的基调相背离。2月21日,央行、银保监会在联合召开银行业金融机构人民币现金服务工作座谈会时明确指出,设有实体网点的商业银行和农信社等必须办理人民币现金存取业务。随后2月24日,辽宁振兴银行改口表示:“坚决贯彻执行央行要求,将继续开展现金收付业务。”

该行近日收到罚单是否与上述事件有关?就此记者致电致函辽宁振兴银行。该行办公室相关工作人员澄清称“现金收付是业务,和金融营销宣传无关。”对方表示,近日的监管罚单针对的是人民银行对该行2020年度执法检查发现的问题。“目前所有问题已基本完成整改。”

辽宁振兴银行方面同时表示,2021年以来,该行相关经营数据持续向好,全年实现盈利,各项监管指标均优于监管要求。数据显示,2020年全年,该行营业收入8.19亿元,但净亏损1.65亿元。同期,该行资产质量也在下滑,不良贷款率为2.1%,同比上升了0.95个百分点。

涉违反金融营销宣传等5项违规

中国人民银行沈阳分行最新发布的行政处罚信息公示表显示,辽宁振兴银行被给予警告并被罚198.5万元。同时,两名相关责任人均被罚款9.6万元。

罚单显示,辽宁振兴银行涉5项违法行为,具体包括:违反金融营销宣传、金融消费争议解决等相关管理规定;违反人民币银行结算账户管理相关规定;违反货币鉴别及假币收缴、鉴定管理规定;提供个人不良信息未事先告知信息主体本人;未按规定履行客户身份识别、未按规定保存客户身份资料和交易记录、未按规定报送大额交易报告或者可疑交易报告。

“违反金融营销宣传、金融消费争议解决等相关管理规定”,这项违规行为在监管罚单中并不常见。记者注意到,在收到监管罚单前不久,辽宁振兴银行刚刚因“停办现金业务风波”受到行业关注。

1月7日,辽宁振兴银行曾发布公告称,将于2022年3月1日起停办柜面现金存取款、零钱兑换、残损币兑换、自助设备存取款等现金业务。如有客户持有辽宁振兴银行的借记卡,可继续在带有“银联”标识的其他银行ATM 机办理现金取款业务,但会收取一定的手续费。对于停办的原因,该行公告提及的是“为集中资源提升电子银行的服务能力。”

不过,2月24日,振兴银行官方微信公众号再次发布公告称,为落实人民银行、银保监会关于做好人民币现金服务工作的要求,该行在2022年3月1日后将继续提供现金服务。

为何官宣停办现金业务后却又改口?彼时,记者曾就相关问题联系振兴银行方面,该行相关工作人员表示“以公告内容为准。”

记者注意到,2022年2月21日,人民银行、银保监会联合召开银行业金融机构人民币现金服务工作座谈会。会议指出,当前人民币现金服务总体情况是好的,但也存在一些值得关注的问题。社会上拒收现金现象仍有发生,个别银行机构办理现金业务意愿有所下降甚至出现停办现金业务的情形。对这些新情况、新问题、新苗头要高度重视,严肃对待,妥善解决。会议要求,扎实做好人民币现金存取业务,凡设有实体网点的商业银行、农信社等机构必须办理人民币现金存取业务。

如今,该行收到监管罚单是否和上述事件有关?就此记者联系采访了辽宁振兴银行方面。该行办公室相关工作人员回复表示,现金收付是业务,和金融营销宣传活动无关。

辽宁振兴银行方面称,近日罚单中的违规行为是人民银行针对该行2020年度执法检查发现的问题,对此,该行高度重视,并已按照要求开展了自查自纠和持续全面整改等专项工作。“目前所有问题已基本完成整改。”

据梳理,上述罚单是辽宁振兴银行近一年内收到的第二张监管罚单。去年9月,辽宁振兴银行因重大关联交易管理不规范;贷款风险分类不准确;个人贷款业务审批管理不严;贷款“三查”严重不尽职等四项违法违规行为被罚140万元。一名相关责任人被罚10万元。

从罚单信息看,该行受罚原因主要涉及内部管理方面等问题。行业人士认为,该行在这方面存短板,可能和高管变动频繁有关。据不完全统计,开业至今,辽宁振兴银行已迎来三任行长,两任董事长。行业人士指出,行长、董事长作为实权职位,而这类主要高管人事变动较为频繁或不利于民营银行的公司治理。

转型数字化,现金业务成“鸡肋”?

有观点认为,民营银行想要关闭现金业务,一方面原因是随着移动支付的快速普及,现金的使用日益减少。“作为民营银行,本身在网点数量方面就受到限制,因此线下现金业务所占的比例也并不高。”叠加疫情的影响,民营银行均在加快数字化转型步伐。

记者注意到,今年1月底,另一家民营银行北京中关村银行也曾宣布将于2022年4月1日起,停办现金收付业务。停办渠道包括营业网点柜面和其ATM机自助渠道。不过,随后2月22日该行也表示,根据央行的要求,将继续开展现金收付业务。

另一方面,则可能是考虑柜面现金存取款、零钱兑换、残损币兑换、自助设备存取款等现金业务的成本较高,甚至超过这项业务的收益,“既然这项业务不划算,银行打算停办也是出于降低成本的考虑”。

资料显示,辽宁振兴银行2017年11月正式营业,注册资本20亿元,总部位于辽宁省沈阳市。据梳理,振兴银行开业以来业绩压力较大。

财报显示,截至2020年年末,该行资产总额271.18亿元,同比增长3.41%,其中客户贷款和垫款总额152.56亿元,同比下降1.74%;负债总额252.52亿元,同比增长4.41%,其中,客户存款226.76亿元,同比增长7.67%。

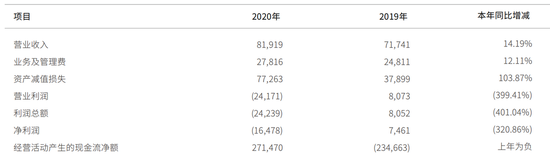

在盈利方面,截至2020年底,辽宁振兴银行2020年实现营业收入8.19亿元,同比增长14.19%。但该行由盈转亏,净利润从2019年的7461万元变为-1.65亿元。辽宁振兴银行2020年净利差、净息差分别为2.85%、3.25%,分别同比减少0.31和0.42个百分点。

从利润表来看,辽宁振兴银行2020年业绩亏损与资产减值损失大幅增加有关。数据显示,该行2020年资产减值损失7.73亿元,较2019年增长了103.87%。

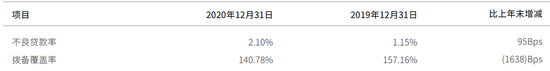

与此同时,2020年该行资产质量下滑。截至2020年底,该行不良贷款余额为3.2亿元,较上一年的1.79亿元增加约1.41亿元,增幅达到了78.77%;不良贷款率为2.10%,较上一年增加0.95个百分点;拨备覆盖率为140.78%,与2019年相比减少16.38个百分点。

“民营银行因网点缺乏,主要依赖线上展业,这一趋势让其目标用户不断下沉,加上疫情的影响,民营银行贷款业务的风险控制成为挑战。”行业人士这样向记者解释民营银行业绩滑坡背后的影响因素。

辽宁振兴银行披露2020年业绩报告时已是2021年9月。进入2021年,该行的业绩变化情况如何?彼时该行表示“面对2020年以来疫情的冲击,本行积极应对,努力提升经营管理和风控能力。本行2021年一季度以来相关经营数据持续向好,中期实现扭亏为盈。”

对于该行的最新经营情况,辽宁振兴银行办公室相关工作人员回复记者表示,因2021年年报尚未披露,目前无法告知具体业绩数据。对方表示,2021年以来,该行相关经营数据持续向好,全年实现盈利,各项监管指标均优于监管要求。

“我行将坚守依法合规和审慎经营的原则,努力提升经营管理能力。”辽宁振兴银行方面称。

(洞见财经)