民生策略:全球通胀正变得不可阻挡 上游依然是相对更为占优的板块

炒股看金麒麟分析师研究报告,权威、专业、及时、全面,助您挖掘潜在主题机会!

原标题:应对通胀变化 | 民生战略周论

来源:以岭策略研究

民生战略组牟以玲/梅凯

【报告引言】即使在冲突后碎片化的世界中,全球能源供需能够实现再平衡,但以欧洲为主的消费国也需要与其他能源生产国建立稳定、安全的交通运输系统。 大宗商品空间和数量的错配将形成巨大的价差,而中国投资者的机会将出现在通胀上升和价差扩大中。

总结

总结

1 稳增长预期持续修复,疫情也在影响预期本身结构

本周(20220406-20220408)与“稳增长”相关的板块仍领涨,延续了我们在《通膨之路》报告中的思路:决策层再次释放强烈信号 稳增长和各省市房地产在密集出台放宽政策等利好政策带动下,稳增长预期将迎来回暖。 目前,“新冠肺炎”(确诊+无症状)新增病例在本轮急剧上升,波及范围广泛的省份。 在既定的全年增长目标(约5.5%)下,2020年出现与美国类似的情景。 概率增加:中低收入人群转移支付带来耐用品消费增加,弥补了服务业缺失等线下依赖产业的场景带来的经济压力,最终带来 关于以金属为代表的大宗商品消费的爆发。 就我国自身情况而言,现在是重大工程项目(救灾工作)和一些可选消费(考虑潜在补贴)。 对资本市场交易的预期差异在于,经济增长的主要贡献不在于疫情防控力度减弱,而是疫情防控造成的损失需要更多动力带动实物投资和消费来弥补。

2 相比中美利率差距,实际加息后北向交易资金对市场原有结构的影响更值得关注

近期,中美利差迅速缩小,部分术语“倒置”。 本周(20220406-20220408)北向成交65.57亿元。 我们调查了北向交易行业的买入行为与美国实际利率和人民币汇率的关系,发现:与利差本身相比,中美分歧下美国实际利率的变化 美国货币政策更能解释北向资金的变化。 基于交易的托管账户行为(重仓集中在食品饮料、电子、电子、电脑、家电等)。 从配置资金来看,一旦极端情况(政策不确定性大幅上升、流动性危机等)再次出现,也可能出现抛售行为,如2020年3月、2022年3月等,未来商品价格波动将带来 FRA-OIS 分布的变化仍有待观察。 一个隐忧是:2022年以来,重仓主流赛道(食品饮料、电子、电子、医药)的基金结构几乎没有调整持股,预估规模在1.3万亿左右(主动股权总规模) 2021Q4基金5.95万亿),当北上基金、固收+、固收基金在拥挤轨道上抛售时,净值的影响依然明显,市场结构可能依然脆弱。

3 只有承认通货膨胀,才能找到机会

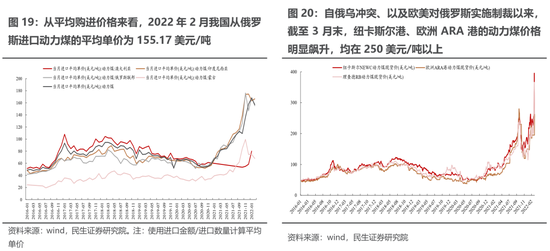

投资者应根据最新信息更系统地思考通货膨胀,而不是根据单一事件来判断通货膨胀的“存在与否”。 目前,近期欧美对俄罗斯的制裁正在逐步实施(先禁煤,后禁油),纽卡斯尔港和欧洲ARA港动力煤价格飙升至250美元左右 /吨,这明显高于我们计算的中国。 近期进口煤均价和国产煤综合价格也造成我国煤炭供应偏紧。 近年来,从我国进口煤炭的结构来看,俄罗斯煤炭逐渐取代澳大利亚煤炭。 未来,西方制裁导致的价格下跌可能成为我国新的进口来源。 但进口量的增加仍需要较大的价差来支撑新航线的成本。 . 另一方面,IEA成员国未来6个月将供应和储存2.4亿桶原油,以缓解俄罗斯制裁压力,但仍难以弥补俄罗斯石油的不足。 值得注意的是,当前是战略库存(低)与原油价格(高)的最严重背离; 更重要的是,欧洲目前受原油供应影响最大,库存释放可能与运输条件不匹配。 . 从长远来看,即使全球能源供需能够重新平衡,一个冲突后四分五裂的世界也将需要欧洲主导的消费者从其他能源生产国建立稳定和安全的运输系统。 大宗商品空间和数量的错配将形成巨大的价差,而中国投资者的机会将出现在通胀上升和价差扩大中。

4 真正的布局循环

全球通胀势不可挡,国内投资者眼中的世界仍需修正,真实周期将向更广的维度蔓延。 从配置上看,上游仍是相对占主导地位的板块,需求回升的最佳工具是房地产板块:一是铜、铝、黄金、煤炭、油气、农业(种植、化肥); 二、关注贸易格局重塑下的机遇:油运、干散货运输; 在稳增长的主线上,要放弃2016-2017的简单射,寻找供给在此前下行周期中有出清的行业:房地产,以及从区域性与结构性扩张思路布局:银行(地方性、县乡)、建筑。

风险提示:碳中和政策限制放宽、稳增长政策落地不及预期、测算误差。

报告正文

1. 疫情下的稳增长:或有2020年美国的镜像

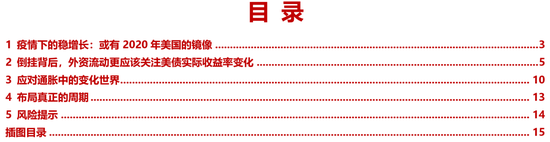

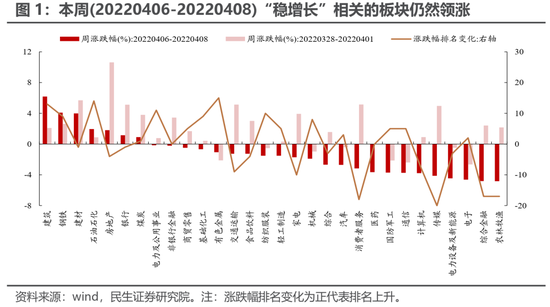

本周(20220406-20220408)“稳增长”相关的板块仍然领涨。从行业上看,建筑、钢铁、建材、石油石化、房地产、银行、煤炭等板块领涨,其中,相较于上周(20220328-20220401)而言,本周基建链相较于地产链表现更好。我们在上周周报《通胀之路》中提到:在决策层再次释放强烈的稳增长信号与各省市地产放松政策密集出台等利好带动下,稳增长预期迎来修复,而本周则延续了预期修复的过程。值得一提的是,本轮“新冠肺炎”新增病例(确诊+无症状)上升幅度较大,且波及省份较广,在全年既定的增长目标下(GDP目标增速在5.5%左右),疫情反而可能加大了市场对于后续稳增长的预期的力度。在这种情况下,我们可能形成类似于美国2020年的场景:对于中低收入人群的转移支付带来耐用商品消费的增加,弥补服务业和其他线下场景依赖行业缺失带来的经济压力,最终带来了金属为代表的大宗商品消费的爆发。而当下对于我国自身情况而言,则是重大工程项目(以工代赈灾)和部分可选消费(考虑到潜在的补贴)。这对于资本市场交易的预期差在于:经济增长的主要贡献并不依赖于疫情防控的减弱,反而是疫情防控带来的损失需要更多力量驱动实物投资和消费进行弥补。对于本处在高产能利用率、中低库存水平的上游资源品而言,带来了更多未来向上弹性的可能。这一路径演绎需要持续观测。

2. 倒挂背后,外资流动更应该关注美债实际收益率变化

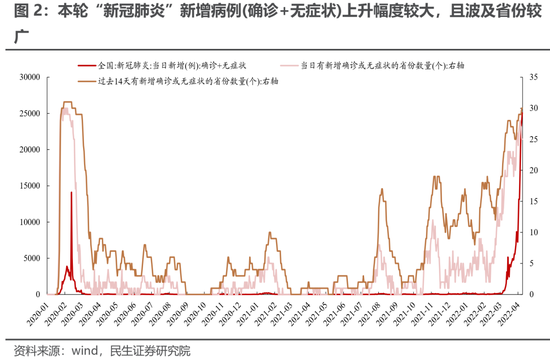

近期中美利差快速收窄,部分期限已经“倒挂”。其中,2Y中美利差自4月1日以来已经“倒挂”,而10Y中美利差临近倒挂。同时,近期北上资金亦出现了波动,本周(20220406-20220408)北上卖出65.57亿元。基于此,市场担心外资会因此撤出,但实际可能并非如此:2018年底2Y中美利差出现过倒挂,但并未出现外资的大幅卖出。更进一步地,我们发现,2018年底2Y中美利差倒挂时,10Y美国实际利率下降,人民币升值,而近期则恰好相反。这意味着中美利差本身可能并不是一个影响外资行为的核心变量,其背后的影响机制还需要进一步明晰。

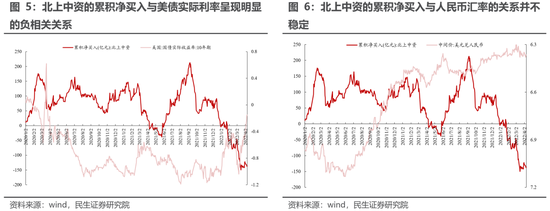

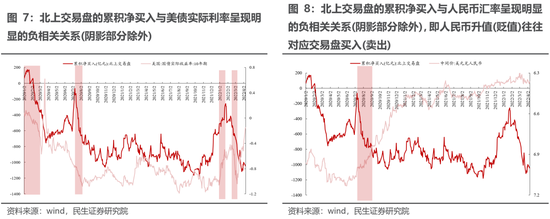

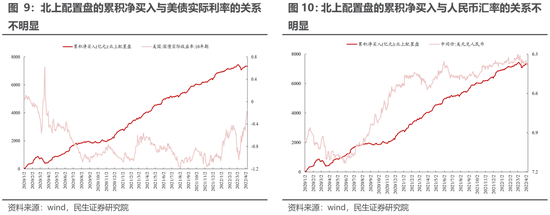

如果将北上资金拆分为北上中资、北上交易盘、北上配置盘来看,我们会发现:(1)北上中资/北上交易盘的买入行为与美债实际利率呈现明显的负相关系,即美债实际利率下降(上升),北上中资/北上交易盘往往会选择买入(卖出)A股;(2)当人民币升值(贬值)时往往伴随着北上交易盘的买入(卖出);(3)北上配置盘与实际利率、人民币汇率的关系并不明显。这意味着在一般情况下,美国实际利率、人民币汇率更有可能是北上资金波动的原因,而不是中美利差。另外,正如我们在报告《要反弹,也要切换》中提到的:在政策不确定性明显上升、海外流动性趋紧(流动性危机和美联储超预期收紧等两类)两类情形下,相对稳定的北上配置盘同样也可能出现明显流出。

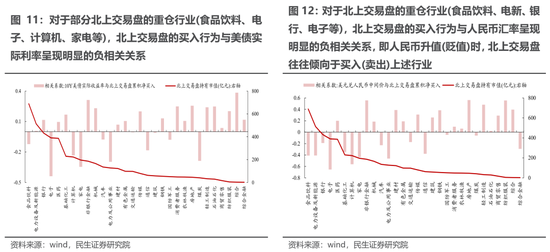

值得一提的是,我们进一步考察了北上交易盘分行业的买入行为与美国实际利率、人民币汇率的关系发现:(1)对于部分北上交易盘的重仓行业(食品饮料、电子、计算机、家电等),当美债利率上行(下降)时,北上交易盘更倾向于卖出(买入)上述行业;(2)对于北上交易盘的重仓行业(食品饮料、电新、银行、电子等),当人民币升值(贬值)时,北上交易盘往往倾向于买入(卖出)上述行业。这意味着在中美货币政策背离之下,中美利差可能只是结果,而对于北上资金的影响可能更多地在于北上交易型资金的重仓板块。但需要注意的是,一旦极端情形(政策不确定性明显上升、流动性危机等)再次出现,北上配置盘同样可能出现明显抛售,如2020年3月和2022年3月等。

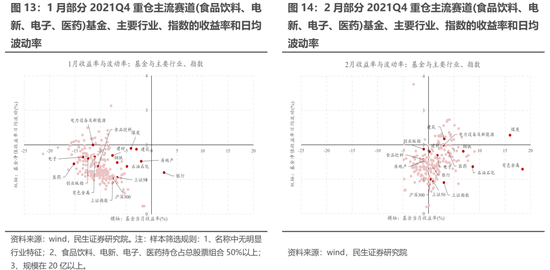

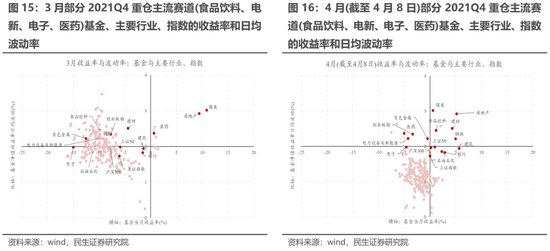

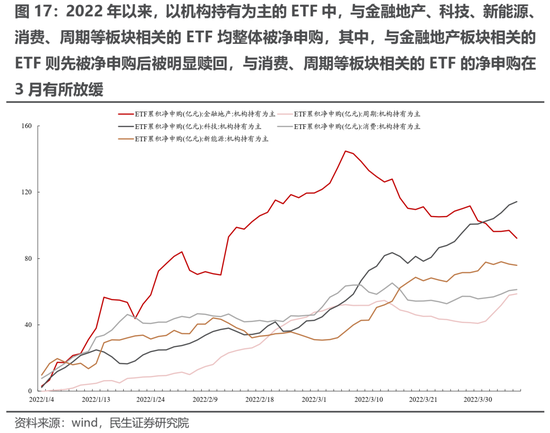

另外,我们筛选出了部分在2021Q4重仓主流赛道(食品饮料、电新、电子、医药)的基金,与部分行业、指数的收益率和日均波动按月份进行对比,以考察是否有持仓变化。具体筛选规则如下:1、名称中无明显行业特征;2、食品饮料、电新、电子、医药持仓占总股票组合50%以上;3、规模在20亿以上。最终筛选出203只基金,总规模在1.3万亿左右。结果发现:从2022年1-4月,相较于金融地产与周期板块,上述基金的收益率、波动率仍然与主流赛道(食品饮料、电新、电子、医药)更为接近。同样的,如果我们以机构持有为主的ETF作为机构行为的另一维度的刻画,我们同样看到了机构主流赛道的偏好,特别是科技和新能源板块。这意味着2022年以来,在2021Q4重仓主流赛道(食品饮料、电新、电子、医药)的基金可能仍未发生明显的切换。如果后续在主流赛道上有所持仓的北上资金,以及理财、固收+基金以及私募等投资者因为某种原因选择离开,并未明显调仓的市场主流投资者的收益率曲线将再次受到明显冲击。

3. 应对通胀中的变化世界

我们在报告《通胀之路》中提到:在当下需求预期逐渐改善的时刻,国内供应瓶颈将与海外通胀形成共振,通胀弹性强于经济,这是更确定的主线。通胀的尽头需要“杀死”更多的需求,而当前中下游环节还有更多的利润未被侵蚀。承认了通胀,才能发现通胀中的机遇:更长期的视角来看,即使冲突结束,但是制裁仍将继续,西方消费大国欧美与资源大国俄罗斯未来正在形成某种程度的割裂。当下俄罗斯的原油(乌拉尔原油与出口亚洲的ESPO原油)与国际油价之间价差已在不断扩大。未来伴随俄罗斯资源品的继续下跌和外部非俄罗斯商品的价格进一步提升,全球通胀压力会进一步扩大。中国更准确的是在通胀上获得相对优势,而不是消除通胀。

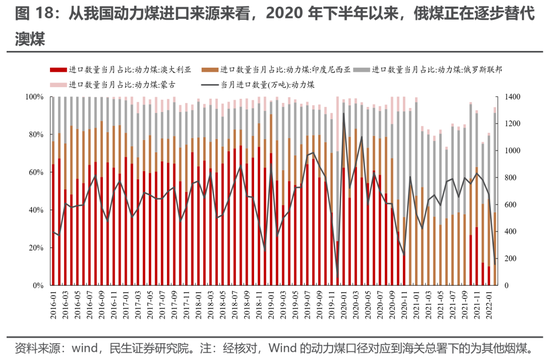

实际上,近期欧美对俄罗斯的制裁正在逐步落地(先禁止煤炭,之后是原油、天然气)。而自俄乌冲突、欧美对俄罗斯实施制裁以来,截至3月末,纽卡斯尔港、欧洲ARA港的动力煤价格明显飙升,均在250美元/吨以上。值得一提的是,从我国动力煤进口来源来看,2020年下半年以来,俄煤已经在逐步替代澳煤,目前中国对外进口煤炭的平均价格已经明显低于其他国家。国内较低的煤炭价格将导致进口煤炭的缺失,那么俄罗斯商品成为我国压低通胀压力的潜在因素。但是它需要具备的条件是:进一步扩大的价差以支撑运输体系(干散和铁路)等。

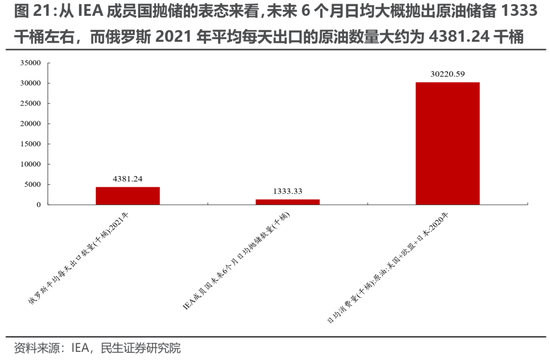

从原油角度看,与欧美对俄罗斯制裁相配套的是,据IEA官网,IEA成员国将在将在未来6个月供给抛储2.4亿桶原油,以缓解对俄制裁产生的压力,平均而言,日均大概在1333千桶左右,而2021年俄罗斯平均每天出口原油数量大约为4381.24千桶左右,美国、欧盟、日本等国家及地区2020年的日均消费则在30220.59千桶左右。值得一提的是,根据IEA官网披露,俄乌冲突初期,IEA拥有的原油储备共约20.75亿桶,包括15亿桶公共储备和5.75亿桶工业界根据政府义务持有的库存。大宗商品的供需错配还存在空间与结构上。比如当下受到原油供应冲击最强的是欧洲,库存的投放可能并未有运输条件的匹配。值得关注的是,当下是战略库存与原油价格背离最严重一次,上涨中的投放可能不足以打压价格。

同样的,解决这一运输系统需要的时间较长,即使全球能源供需重新达到平衡。也需要欧洲消费国通过建立更多从其他能源生产国之间稳定且安全的运输系统得以保证。中国未来也许能在新的通胀上行的秩序中获得机会,但不会立刻出现。

4. 布局真正的周期

全球通胀正在变得不可阻挡,国内投资者更多聚焦于更确定的供需矛盾,而忽视了通胀预期下的实物资产上涨、能源套利等更广维度的机会,这明显落后于海外市场。国内投资者认知中的世界还需要修正。真正的周期也将向更广维度进行扩散。在具体配置上,上游依然是相对更为占优的板块,需求恢复最好的工具则是在房地产板块:第一,铜、铝、黄金、煤炭、油气、农业(种植、化肥);第二,关注贸易格局重塑下的机会:油运、干散运;在稳增长这条主线上,要放弃2016-2017的简单映射,寻找供给在此前下行周期中有出清的行业:房地产,以及从区域性与结构性扩张思路布局:银行(地方性、县乡)、建筑。

5. 风险提示

1)碳中和政策限制放宽。如果碳中和政策限制放宽,周期板块供给端约束将大幅缓解。

2)稳增长政策落地不及预期。如果稳增长政策落地不及预期,则经济需求企稳回升的概率将会很低,此时与经济总量更相关的板块盈利改善的预期将被证伪。

3)测算误差。数值模型是对历史的拟合,拟合本身存在误差,另外,统计样本本身也可能造成测算结果的误差。