美联储加息意图尽人皆知 国债下跌行情看不到止步迹象

美国国债周二全线下跌,延续前一天的走势,短期国债有望创出近四十年来最差季度表现,因美联储主席杰罗姆·鲍威尔的激进货币政策言论重燃一次加息50个基点的可能性。

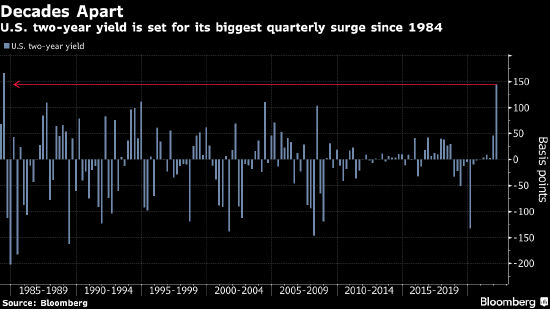

十年期国债周二领跌,收益率一度攀升近10个基点。截至纽约时间上午10:18,对政策预期更加敏感的两年期国债收益率上涨约7个基点,至2.18%。这使得今年以来累计升幅达到145个基点,有望创1984年以来最大单季升幅——当时美联储动辄以50个基点或更高的幅度收紧政策。

与此同时,货币市场定价美联储官员到2022年底还将进行相当于8次标准幅度(25个基点)的加息,5月份下次会议上加息50个基点的可能性超过四分之三。此前,鲍威尔周一发出鹰派论调,促使交易员们迅速提高了对美联储今年激进程度的预期。

5年期和30年期国债收益率之差体现了这个影响。这个利差已经缩小至2007年以来的最低水平,表明一些人认为紧缩政策将导致经济放缓甚至衰退。这促使投资者质疑债券在这种情况下提供保护的能力。

“我不是说如果我们面临衰退风险,债券无法提供缓冲,”高盛国际的投资组合策略与资产配置董事总经理Christian Mueller-Glissmann接受彭博电视采访时表示。“但你也必须小心,相对于逐险环境下的代价,一个资产(例如一个安全资产)在避险环境下能带来多少缓冲。”Mueller-Glissmann说,他的公司正在避免信贷和主权债。

广泛下跌

整个美国国债市场有望创下至少1973年以来最大季度跌幅。截至周一收盘,彭博美国国债指数自12月31日以来累计下跌5.55%,而该指数历史最大季度跌幅是1980年第一季度的5.45%。

鲍威尔讲话的基调强化了这样一种观点:俄乌战争给货币政策带来的主要担忧是,它会加剧通胀,并使其在美国经济中更加根深蒂固。这种风险看起来比经济放缓更为显著,为以更快速度迈向2.8%的利率水平(美联储对2023年底的预期)打开大门。

虽然短期国债的价格变化最大,因为它们通常最受货币紧缩的打击,但长期国债收益率也在走高,包括作为全球市场风向标和贷款利率基准的10年期国债收益率。