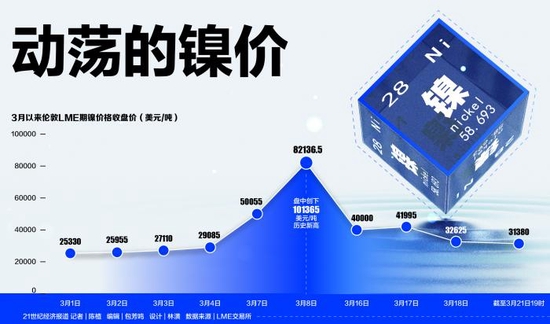

动荡的LME镍价

恢复交易后的LME(伦敦金属交易所)期镍,依旧“波折不断”。

在3月16日恢复交易后,LME期镍很快出现低于限价(跌停板)的交易,导致交易再度暂停8小时。

3月17日,尽管LME交易所将LME期镍涨跌幅度扩大至8%,但开盘后仍出现最低限价交易被系统自动拒绝的状况,导致电子盘延后开盘。

3月18日,LME期镍的涨跌幅度进一步放宽至12%,但开盘不久便触及跌停板,且LME交易所宣布“交易系统连续第三天出现故障,将取消低于限价(跌停板价格)的交易”。

3月21日,LME期镍开盘再度迅速触及跌停,跌幅达到15%。这背后,是市场传闻高盛交易员在LME期镍场外交易平台给出的买盘报价仅有25000美元/吨,较上周五LME期镍收盘价36915美元/吨低了约32%。

“事实上,这份买盘报价并不离谱。”一位华尔街对冲基金经理向记者解释说,截至3月21日收盘时,上海期镍报价在206600元人民币/吨(约合32280美元/吨),表明市场参与者在LME市场的买盘报价正与上海期镍最新价格“高度挂钩”。

记者多方了解到,面对LME期镍价格剧烈下跌与暂停交易风波不断,越来越多海外投资机构正纷纷减持标普GSCI现货芝加哥商业所指数(S&PGSCI)等涵盖LME期镍品种的大宗商品指数产品避险。

一位华尔街多策略对冲基金经理向记者指出,目前他们最担心的,是LME期镍剧烈下跌与暂时交易时有发生,或拖累大宗商品指数产品交易结算面临未知风险,干脆早早离场避险。

值得注意的是,在3月初LME期镍遭遇价格逼空式飙涨后,伦敦金属交易所(LME)正将矛头指向未受监管的场外交易。

近日,LME首席执行官马修·张伯伦(Matthew Chamberlain)表示,去年LME曾提议允许LME交易所更清晰地了解场外交易市场持有的头寸,但这举遭到众多投行拒绝。

他表示,现在需要就如何更好地控制场外交易对LME交易所的影响展开成熟的讨论。这可能与金融监管部门在2008年次贷危机时期在其他资产类别采取的监管措施类似。这些监管措施尚未应用到大宗商品,也许未来需要这样做。

上述华尔街对冲基金经理坦言,尽管LME交易所一直在尝试加强场外交易的信息透明度与持仓监管,但此举能否成行,仍存在较大未知数。究其原因,一是LME此举无疑触动了众多投行的“奶酪”,导致他们在大宗商品场外交易的巨额利益受损,势必遭遇他们持续反对;二是场外交易本身存在着巨大的信息不对称性,如何做好全面的场外交易持仓信息披露与多空头寸监管,对LME同样是不小的考验。

多空分歧过大引对冲基金离场避险

面对3月21日LME期镍开盘迅速触及跌停,多位对冲基金经理并不意外。

“毕竟,多空双方对LME期镍的交易价格分歧实在太大。”前述华尔街对冲基金经理向记者指出。市场传闻高盛交易员报出的买盘价格仅有25000美元/吨,但卖盘价格高达37000美元/吨,结果是卖盘报价根本“无人接盘”,令LME期镍价格开盘直接跌停。

他透露,当前金融市场普遍担心,若按照25000美元/吨买盘价格估算,LME期镍或将继续大幅剧烈下跌,恢复“正常交易”需要更长时间。

记者多方了解到,LME期镍价格持续触及跌停板背后,是越来越多投资机构急于抛售挂钩LME期镍品种的大宗商品指数产品避险。究其原因,LME期镍价格异常大幅下跌或导致相关大宗商品指数产品净值持续回落,影响投资机构的投资组合回报率。

“我们还担心,若LME期镍再度发生低于限价(跌停板价格)的交易导致LME取消交易,大宗商品指数产品抛盘将面临未知的交易清算风险。”一位正在减持大宗商品指数产品的对冲基金经理向记者坦言。

记者获悉,由于多空双方在LME期镍合理估值方面分歧较大,不少大宗商品贸易商与量化投资机构也选择观望。

一位量化投资型对冲基金经理指出,围绕LME期镍-上海期镍价差扩大开展跨地套利交易,一度是量化投资型对冲基金相对青睐的套利交易品种。如今,受制于LME期镍价格无序下跌,这类量化投资策略正“少人问津”。

记者从多位大宗商品贸易商处了解到,他们也暂缓LME期镍的套期保值交易,原因是LME期镍市场交易流动性依然匮乏,呈现“一边倒”的价格下跌趋势,令他们的套保交易面临对手盘缺失与流动性不足风险。

场外交易监管挑战

值得注意的是,3月以来LME期镍价格剧烈波动,正令伦敦金属交易所(LME)将矛头指向未受监管的场外交易。

LME首席执行官马修·张伯伦(Matthew Chamberlain)表示,去年银行业曾对加强场外交易监管等提升金属市场透明度的举措表示反对。原本这些举措可以在3月LME期镍遭遇逼空式飙涨前,及时对空头头寸实施管控。

市场传闻,在青山控股持有的逾15万吨LME期镍空头头寸里,仅有3万吨是在LME场内交易直接持有。其余12万吨空头头寸则通过摩根大通、巴黎银行等投资银行开展场外交易间接持有。

在马修·张伯伦看来,由于没能及时掌握青山控股在场外交易持有的巨额期镍空头头寸,LME未能对此及时做出风控措施,令3月LME期镍逼空式无序飙涨行情得以骤然爆发。

多位业内人士对此反驳说,此前LME公布的期镍持仓数据显示,一家实体企业掌握着40%-50%镍库存。LME完全可以对此开展深入调查,进而掌握青山控股在场外交易的实际空头头寸,采取相应措施防范LME期镍价格剧烈波动。

“但是,这也意味着 LME可能触动投行的利益奶酪。”一位熟悉大宗商品场外交易的期货经纪商向记者透露。一直以来,场外交易属于投行等做市商的“自留地”,整个交易信息与市场参与者持仓状况完全由投行自己掌握,并由投行寻找交易对手撮合交易。投行在其中的角色,一方面是交易撮合者,一方面也参与衍生品交易或信贷提供者赚取丰厚利润。

在他看来,很多市场参与者之所以选择场外交易,一大重要原因就是不想让LME交易所与金融监管部门了解他们的实际巨额持仓数据,避免额外的监管压力。

为了让市场参与者放心大胆地参与场外交易,投行也建立了完善的清算系统,协助他们的各类场外交易得到高效的交易清算。

“这也是LME交易所迟迟难以强化场外交易监管的一大主要原因。”他分析说。但随着LME期镍价格无序剧烈波动触发全球金融市场强烈关注,投行或许不得不做出某些让步。目前市场预期,随着LME与投行开展新的磋商,双方可能会达成一个颇具可行性的解决方案,即LME交易所先要求投资银行逐步公开场外交易的持仓信息,对过度持仓的机构开展风控调查,再将场外交易清算业务纳入交易所清算系统,从而实现对LME金属期货场外交易持仓信息与交易动向的全面掌握。

(作者:陈植 编辑:包芳鸣)