坐上“过山车”,这家公司业绩预告变脸!深交所发问:为何计提减值准备金额短期发生重大变化?

炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

不到两个月的时间,一份最高翻倍的业绩预告竟大幅缩水,让京威股份(维权)数万名中小股东坐了一趟业绩“过山车”。

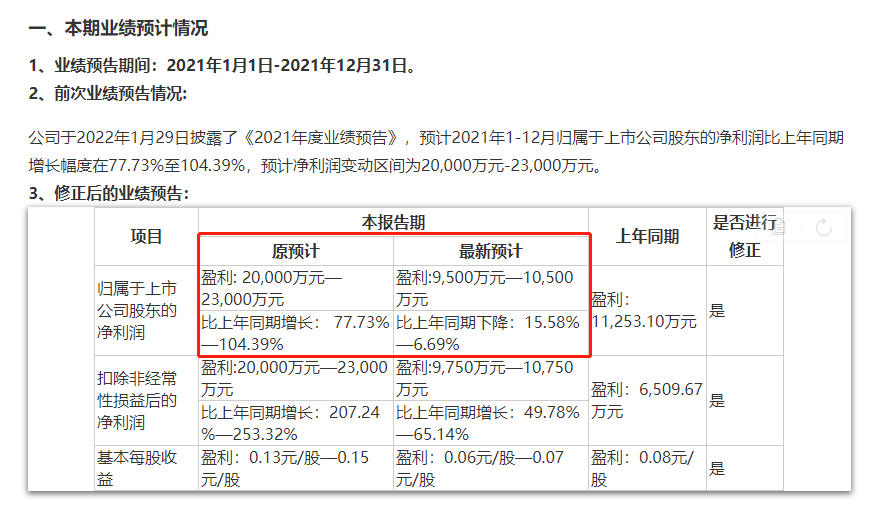

今年1月底,京威股份发布2021年业绩预告,彼时公告显示预计净利润为2亿元至2.3亿元,预计增幅为77.73%至104.39%。然而,在3月17日披露的业绩修正公告中,预计2021年全年归属净利润盈利9500万元至1.05亿元,比上年下降6.69%至15.58%。

对于业绩变脸,深交所3月21日下发关注函,对京威股份因补充计提信用减值准备,导致公司预计净利润大幅下修表示高度关注。

突发信用减值

京威股份的业绩变脸,主要源自补充计提信用减值准备。

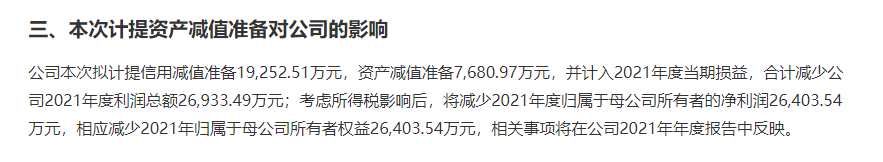

由3月17日的披露的《2021年度计提资产减值准备公告》可知,公司拟对其他应收款计提坏账准备1.9亿元,其中主要为对北京致云的应收股权转让款全额计提坏账准备1.68亿元。

在上述公告中,公司表示,公司跟进北京致云的付款情况及履约能力,综合考虑北京致云持有资产的情况,出于谨慎性考虑,对该项其他应收款进行减值测试。经与年度审计会计师初步沟通后,拟计提坏账准备1.68亿元。计提该减值准备后,应收北京致云股权转让款期末余额为0元。

截至目前,公司应收北京致云的5.6亿元股权款已全部逾期,且尚未收到转让价款,因此全额计提减值准备。而经过本次计提,对公司净利润也产生了较大的影响。

有市场人士认为,按正常逻辑,公司管理层对于股权款的逾期大概率会提前知晓。换言之,公司拟计提的各项资产减值准备对于业绩的影响,本应该在年报业绩预告中进行相应的披露。

对此,深交所要求公司说明,首次业绩预告披露时预计对北京致云其他应收款计提的坏账准备金额及判断依据。同时,说明业绩预告修正时,出现何种情况导致对北京致云其他应收款减值准备计提金额发生重大变化。

值得一提的是,在业绩修正公告中,公司称已就业绩预告有关事项与会计师事务所进行了预沟通,双方在业绩预告方面不存在重大分歧。针对这一情况,深交所要求公司说明,与会计师事务所是否就导致业绩预告前后发生重大差异的事项进行沟通;如有,应说明具体内容。

“变脸”或早有预兆

数亿元的减值准备计提,源于2018年的一次股权转让。

2018年4月,因在新能源产业战略发展调整的需要,公司向北京致云出售持有的联营公司宁波京威和正道京威全部股权,转让价款合计为5.6亿元。

根据股份转让协议,公司将其持有的宁波京威电池27%股权按照公司原始出资额5.4亿元(即公司已出资金额5.4亿元)转让给北京致云;将所持有的清洁能源整车项目母公司正道京威控股50%股权按照原始出资额2000万元(即公司已出资金额2000万元)转让给北京致云;将公司所持有的宁波正威18%的合伙份额以0元(即已出资0元)转让给上海弘吾。转让完成后,公司不再参与宁波京威电池项目和宁波奉化清洁能源整车项目。

事实上,针对北京致云的5.6亿元应收股权转让款,京威股份已连续两年进行计提。根据此前公告,截至2020年末,公司累计计提该其他应收款减值准备3.92亿元,账面余额为1.68亿元。而到了2021年末,该1.68亿元坏账准备也被全部计提。

股权转让的应收款大可直接通过法律手段寻求解决,公司“默默承受”的处理方式显然让不少投资者感到不满。临近去年年底,不止一位投资者询问公司能否在年末收回该股权转让款,彼时公司曾表示,“会按照合同约定催收股权转让款、维护股东权益。”

但至少从目前的走向来看,该笔股权转让款仍然棘手。一些投资者追问公司该笔股权交易是否考量充分,甚至质疑公司存在内外勾结。对此,公司的回应称:“出售股权事项是经公司有权决策机构审批通过的,并且公司严格按照相关准则履行信息披露义务,不存在所谓的勾结行为。”

针对这一情况,深交所要求公司解释北京致云长期不履行协议约定的原因,以及公司已采取及拟采取的追讨债权措施。

“跨界”新能源

资料显示,京威股份成立于2002年,是一家中德合资的乘用车内外饰件系统综合制造商和综合服务商,主要为中高档乘用车提供内外饰件系统,并提供配套研发和相关服务。公司目前处于无控股股东以及无实控人的状态。

2015年以来,在汽车零部件领域耕耘的京威股份陆续披露拟通过参股、定增收购、合资投建项目等诸多方式在新能源产业链上发力。然而,通过2020年年报不难发现,以深圳五洲龙、江苏卡威、长春新能源等为代表的新能源领域参股子公司的业绩表现整体并不乐观,其中江苏卡威2020年亏损6700万元。

事实上,宣布进军新能源领域后,受制于高昂的费用等支出,京威股份业绩明显承压。2017至2019年,公司扣非净利润分别为3.06亿元、-5.25亿元、-21.06亿元。

2018年京威股份开始频繁出售子公司或参股公司股权,其中就包括上述提及的转让给北京致云的宁波京威电池27%股权以及正道京威控股50%股权。

2019年7月,京威股份曾公开表示,因新能源整车产业短期实现盈利概率比较低,且建设期需要2至3年时间,在建设期内只有大额建设开发费用支出,零部件主业业绩难以支撑,建设期的连续亏损可能导致公司出现潜在退市风险。公司将停止相关新能源项目的推进。

然而,两年后,京威股份去年10月发布关于投建锂电池项目的公告,又在动力电池领域布局。

彼时公司公告称,计划投资建10GWh锂电池项目,锂电池产品将应用于新能源车动力系统和储能系统。本次投资为一期工程,年产能为2GWh,建设期12个月,项目投资额8亿元,资金来源为企业自筹。就在该项目发布后,深交所便针对该投建计划的资金来源,公司短期偿债承压等问题对公司进行了问询。

在股东层面,多名重要股东高比例质押股权。截至今年1月5日,公司第一大股东中环投资累计质押4.06亿股,质押比例为89%。去年11月18日,中环投资的质押比例一度高达100%。此外,截至去年12月15日,公司第三大股东宁波福尔达(现更名为惠联投资)的质押比例为100%,其一致行动人龚斌的质押比例接近70%。

此外,公司重要合资股东频频减持。就在公司2021年业绩预告披露后不久,第二大股东德国威卡威在前次3000万股减持计划实施完毕后,于今年2月初再度披露拟通过集中竞价交易方式减持不超过3000万股,拟通过大宗交易方式减持不超过6000万股。

公告显示,德国威卡威近年来多次减持。